CCIG02-01/04

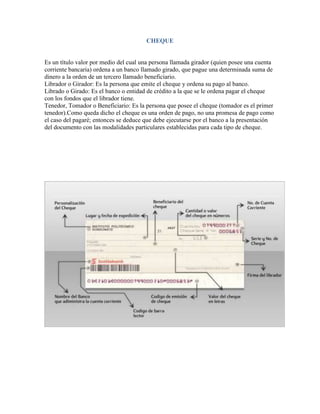

- 1. CHEQUE Es un título valor por medio del cual una persona llamada girador (quien posee una cuenta corriente bancaria) ordena a un banco llamado girado, que pague una determinada suma de dinero a la orden de un tercero llamado beneficiario. Librador o Girador: Es la persona que emite el cheque y ordena su pago al banco. Librado o Girado: Es el banco o entidad de crédito a la que se le ordena pagar el cheque con los fondos que el librador tiene. Tenedor, Tomador o Beneficiario: Es la persona que posee el cheque (tomador es el primer tenedor).Como queda dicho el cheque es una orden de pago, no una promesa de pago como el caso del pagaré; entonces se deduce que debe ejecutarse por el banco a la presentación del documento con las modalidades particulares establecidas para cada tipo de cheque.

- 2. CLASE DE CHEQUES Cheque cruzado: El cheque cruzado es un tipo de “cheque especial” contemplado por el código de comercio colombiano en su artículo 736. Un cheque cruzado se identifica como tal debido a que el librador o tenedor ha cruzado dos líneas paralelas en el anverso del cheque. Entre las líneas, el librador o tenedor del cheque puede indicar cuál es el único banco que puede pagar ese cheque. Si se omite el banco, se entiende que cualquier banco lo puede pagar. Veamos lo que dice el código de comercio sobre el cheque cruzado: Art. 734.- El cheque que el librador o el tenedor cruce con dos líneas paralelas trazadas en el anverso, solo podrá ser cobrado por un banco y se llama "cheque cruzado". Art. 735.- Si entre las líneas del cruzamiento aparece el nombre del banco que debe cobrarlo, el cruzamiento será especial; y será general si entre las líneas no aparece el nombre del banco. En el último supuesto, el cheque podrá ser cobrado por cualquier banco; y en el primero, solo por el banco a quien el anterior lo endosare para el cobro. Art. 736.- No se podrá borrar el cruzamiento ni el nombre del banco en él inserto. Solo valdrán los cambios o supresiones que se hicieren bajo la firma del librador. El cheque cruzado solo limita su pago, en cuenta se indica que sólo los bancos o un determinado banco pagará el cheque, más no limita su negociabilidad, de modo que el cheque cruzado se podrá endosar como cualquier otro cheque. La limitación de la negociabilidad de un cheque no se logra con su cruzamiento, puesto que como ya se explicó, al cruzar un cheque solo se limita en cuanto a quién puede o debe pagar el cheque. Si se quiere limitar la negociabilidad de un cheque, se debe incluir en el cheque la conocida cláusula “Páguese el primer beneficiario” lo cual se puede hacer en un cheque cruzado o en un cheque “normal”. Por último, vale enfatizar en que un cheque puede ser cruzado tanto por el librador como por el tenedor del cheque, y que el cruzamiento sólo puede ser levantado por el librador.

- 3. cheque de viaje: El que extiende un banco a nombre de una persona y va provisto de la firma de esta. Puede hacerse efectivo en un banco o pagarse con él en un establecimiento comercial, hotelero, etc., firmándolo de nuevo el titular ante el pagador. cheque en blanco: El que extiende el expedidor sin señalar la cantidad que cobrará el destinatario. cheque nominativo: El que lleva el nombre de la persona autorizada para cobrarlo. NEGOCIABLILIDAD La negociabilidad de los cheques podrá limitarse insertando en ellos una clausula que asi lo indique dependiendo de la clausula que se inserte podemos hablar de dos clases de restricciones: La restricción absoluta se presenta cuando un cheque lleva la clausula de "NO NEGOCIABLE", evento en el cual, además de no poderse negociar su tenedor legitimo solo podrá cobrarlo por conducto de un banco y no por ventanilla. La restricción relativa ocurre con los cheques que tienen inscrita la leyenda " PAGESE UNICAMENTE AL PRIMER BENEFICIARIO", la cual solo afectara la negociabilidad misma de cheque y no la presentación y forma de cobro, es decir el

- 4. beneficiario no puede negociarlo y solo puede cobrarlo él, pero lo puede cobrar directa por ventanilla o bien por un conducto de un banco. Si no tiene más clausulas, el titulo valor lo puedo comercializar, transferir, Vender que tiene peso jurídico y tiene un derecho de reclamación CAUSAS DE DEVOLUCION Carencia absoluta de fondos Fondos insuficientes pagado parcialmente Librado de manera Ajena cuenta cancelada cuenta saldada saldo embargado Hay orden de no pagarlo presentación del cheque seis meses después de librado falsificación Firmas no registradas firmas no concordante falta de Firmas Falla de sello o firma registrado falta de endoso Identificación insuficiente del tenedor mal remitido.